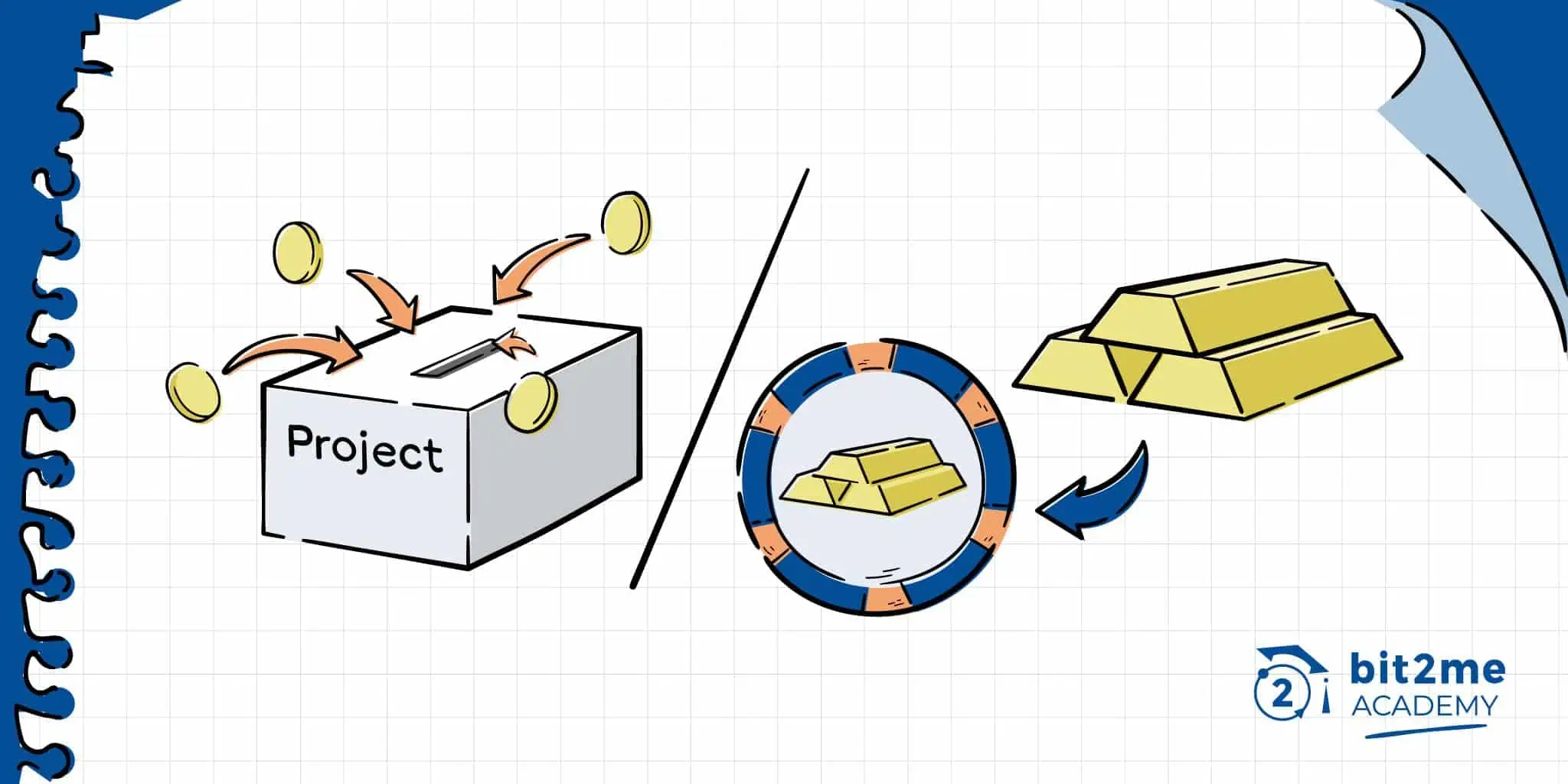

En el mundo financiero actual, el crowdfunding y la tokenización de activos han surgido como formas innovadoras de inversión que han revolucionado la manera en que las personas pueden participar en los mercados financieros. Estos procesos ofrecen oportunidades únicas para los inversores, pero ¿en qué consisten exactamente y cómo se diferencian entre sí?

¿Qué es el crowdfunding?

En primer lugar, el crowdfunding o financiamiento colectivo es un modelo de financiación que reúne a un gran número de personas para aportar pequeñas cantidades de dinero con el fin de financiar un proyecto, empresa o iniciativa. Este modelo ha ganado popularidad gracias a plataformas en línea que permiten a los emprendedores y empresas presentar sus proyectos y atraer inversores potenciales.

Un ejemplo destacado de crowdfunding es la plataforma Kickstarter. Desde esta plataforma los emprendedores pueden presentar proyectos creativos, tecnológicos o sociales y atraer inversores a cambio de recompensas, como productos exclusivos o reconocimiento en los créditos de una película. Una idea particular que permite a cualquier persona presentar proyectos y buscar la financiación necesaria entre aquellos interesados en el mismo para hacerlos una realidad.

Tipos de crowdfunding

Por supuesto, el crowdfunding se puede dividir en varios tipos entre los que tenemos:

- Donación: los participantes aportan dinero sin esperar nada a cambio, generalmente para apoyar una causa benéfica o un proyecto de interés público.

- Recompensa: los inversores reciben recompensas no financieras, como productos o servicios, a cambio de su contribución.

- Préstamo: los inversores prestan dinero a cambio de un retorno financiero fijo en el futuro.

- Inversión: los participantes invierten en una empresa a cambio de acciones, participaciones o ingresos futuros.

Regulaciones aplicables al crowdfunding

Además de esto, las campañas de crowdfunding pueden estar sujetas a distintas regulaciones legales o de plataformas, de acuerdo al país o región donde se realicen. Estas medidas están pensadas para proteger a los inversores y garantizar que las empresas que ofrecen valores a través de crowdfunding cumplan con las leyes de valores.

Por ejemplo, en Estados Unidos y Europa (siguiendo el Reglamento (UE) 2020/1503), las campañas de crowdfunding requieren del cumplimiento de algunos procesos normativos, entre los que podemos destacar de forma general:

- La necesidad de registro de las plataformas de crowdfunding: de acuerdo con las leyes y normativas, las plataformas de crowdfunding deben cumplir con los requisitos de registro y aprobación de los órganos competentes en su región para poder operar.

- Sistema de participación pública: las plataformas de crowdfunding deben contar con un sistema de acceso público que brindará las mismas oportunidades de participación a todos los interesados que deseen participar en las actividades de recaudación de capital temprano de empresas emergentes y en etapa inicial.

- Respetar los límites de inversión: debido a los riesgos involucrados en esta forma de inversión, existen limitaciones sobre cuánto se puede invertir durante cualquier período de 12 meses en estas transacciones. Estas limitaciones dependen del patrimonio neto y los ingresos anuales del inversor, y por supuesto de las regulaciones regionales aplicables.

- Transparencia: las plataformas deben asegurar la creación de un registro público de todos los proveedores autorizados de financiación participativa. Esta medida proporciona a los inversores y plataformas información respaldada, previniendo fraudes.

- Protección del inversor: las plataformas deben desarrollar medidas obligatorias, como planes de continuidad, perfiles de inversor y la provisión de información relevante. Estos esfuerzos buscan brindar a los inversores una mayor comprensión de los riesgos y las implicaciones de sus proyectos.

En resumen, las actividades de crowdfunding están debidamente reguladas con el fin de proteger a los inversores, pero con todo esto, debes entender los riesgos que conlleva toda inversión y conocer de antemano el funcionamiento de la plataforma y proyecto en los que estás participando. Si bien, es claro también que las regulaciones exigidas al crowdfunding son mucho menores que las que se pueden aplicar a la tokenización de activos que revisaremos a continuación.

¿Qué es la tokenización de activos?

Cuando hablamos de tokenización de activos, hablamos de un proceso que implica la conversión de derechos de un activo en un token digital en una cadena de bloques (blockchain). De esta forma, la tokenización permite representar activos tangibles e intangibles, como bienes raíces, obras de arte, acciones o deuda, a través de tokens digitales que pueden ser intercambiados de manera más eficiente y transparente en plataformas específicas de intercambio.

Un ejemplo claro de tokenización de activos es cuando una empresa de bienes raíces decide tokenizar un edificio comercial. En lugar de vender el edificio completo a un solo inversor, la empresa puede dividir la propiedad en tokens que representen partes proporcionales de la propiedad. Los inversores pueden entonces comprar estos tokens, lo que les otorga derechos sobre una porción específica del edificio y sus ingresos.

Funcionamiento de la tokenización de activos

Para lograr esto, la tokenización de activos sigue un proceso bastante complejo, en el que podemos destacar estos puntos:

- Selección del activo: se elige un activo, que puede ser bienes raíces, obras de arte, acciones u otros activos, para ser representado digitalmente a través de tokens en la blockchain.

- Creación del token: se emite un token digital que representa una fracción o el valor completo del activo seleccionado. Este token está respaldado por el valor del activo subyacente y es registrado en la blockchain, lo que garantiza la autenticidad, la trazabilidad y la seguridad de la transacción.

- Registro inmutable: la información relacionada con la emisión y transacciones de los tokens se registra de forma inmutable en la cadena de bloques. Cada transacción queda registrada de manera transparente y segura, lo que garantiza la integridad de la propiedad de los activos representados por los tokens.

- Intercambio en plataformas de blockchain: los tokens pueden ser intercambiados en plataformas de intercambio basadas en blockchain, donde los inversores pueden comprar, vender o transferir sus participaciones en el activo representado por los tokens de manera segura y eficiente.

- Cumplimiento normativo: la emisión y gestión de tokens respaldados por activos en blockchain deben cumplir con las regulaciones y normativas aplicables, lo que puede incluir requisitos de divulgación de información, verificación de la identidad de los inversores y cumplimiento de las leyes de valores.

Diferencias entre crowdfunding y tokenización de activos

Conociendo todo esto podemos finalmente hablar sobre las diferencias entre el crowdfunding y la tokenización de activos. Y esas diferencias fundamentales serían:

- Naturaleza de la inversión: en el crowdfunding, los inversores pueden recibir recompensas no financieras, préstamos con intereses o participaciones en la empresa. Mientras que en la tokenización de activos, los inversores adquieren tokens respaldados por activos tangibles o intangibles, lo que les otorga derechos sobre el valor y los ingresos asociados con el activo subyacente.

- Transparencia y eficiencia: aunque el crowdfunding puede proporcionar acceso a oportunidades de inversión, los procesos de seguimiento y transparencia pueden variar significativamente según el tipo de crowdfunding. Mientras que la tokenización de activos se basa en la tecnología de cadena de bloques, lo que brinda mayor transparencia, eficiencia y trazabilidad en las transacciones, ya que cada operación queda registrada de manera inmutable en la cadena de bloques y esto se puede revisar y auditar de forma pública.

- Liquidez: la liquidez de la inversión en crowdfunding puede ser limitada, puesto que los inversores pueden tener dificultades para vender sus participaciones antes de que el proyecto madure o se liquide. Mientras que en la tokenización de activos, los tokens pueden ser intercambiados en mercados secundarios, lo que brinda mayor liquidez a los inversores, ya que tienen la posibilidad de vender sus participaciones de manera más ágil.

Regulación: la mayor diferenciación entre crowdfunding y tokenización de activos

Ahora bien, la mayor diferenciación sin duda se da a nivel regulatorio. Y es que si bien el crowdfunding y la tokenización de activos son dos formas de financiamiento que han ganado popularidad en los últimos años, estas difieren en cuanto a su regulación, especialmente en el ámbito legal y financiero.

Por un lado, el crowdfunding tiene un modelo bien definido y regulado, que hace muy sencillo participar en este tipo de inversiones y plataformas. Basta por ejemplo, hacer login en una plataforma como Kickstarter y ya tendrás acceso a muchas opciones de crowdfunding. Sin embargo, en el caso de la tokenización de activos todo cambia. Y es que en términos de regulación, la tokenización de activos está en una etapa inicial y su marco regulatorio varía considerablemente entre jurisdicciones. Algunos países han adoptado regulaciones específicas para las ofertas de tokens, mientras que otros están en proceso de desarrollarlas.

Por ejemplo, abrir un crowdfunding para un nuevo proyecto de plataforma de juegos puede ser algo muy sencillo de hacer. Pero si quieres hacer una tokenización de activos con ese mismo fin, deberás cumplir con todos los requisitos regulatorios que te permitan hacer la ICO correspondiente. La situación se vuelve más compleja a nivel regulatorio si ya eres una empresa constituida y deseas hacer una IPO o directamente una STO (Oferta Pública de Securities), ya que cada uno de estos modelos da a los inversionistas derechos diferentes, y, por tanto, requieren de requisitos regulatorios distintos.

En resumen, mientras que el crowdfunding y la tokenización de activos comparten similitudes en términos de recaudación de fondos, difieren significativamente en cuanto a su regulación. Mientras que el crowdfunding está más establecido y sujeto a regulaciones específicas en muchos países, la tokenización de activos está emergiendo y su marco regulatorio aún está en evolución, lo que presenta desafíos y oportunidades únicas para los participantes del mercado.

Autor

Autor